你的位置:中国(九游会)官方网站 > 新闻 > J9官网后续股市作风可能愈加偏向“中枢钞票”相对占优-中国(九游会)官方网站

发布日期:2024-06-22 06:57 点击次数:116

起首:长城总量J9官网

纲目

周专题:近期北向资金加仓场地以及合手续性如何

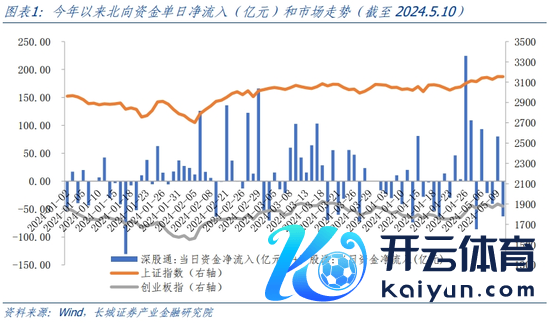

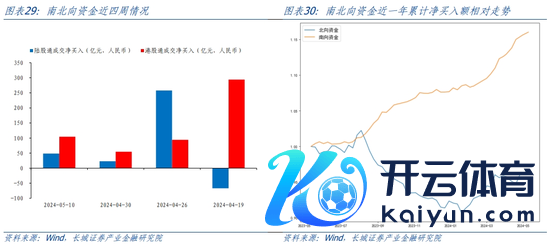

2024年以来,戒指5月10日,北向资金已累计净流入卓越790亿元,最近三周净流入限制为329亿元;而2023年全年的北向资金累计净流入限制仅为437亿元。刻下A股增量资金限制仍相对有限,北向资金的彰着转暖渐渐成为影响商场作风边缘变化的漏洞身分。

从近三周北向资金的动作来看,大破费、大金融、新能源等板块的龙头“中枢钞票”获取较多加仓,后续股市作风可能愈加偏向“中枢钞票”相对占优,进而鼓动A股估值全体确立。

对比2024年公募基金和北向资金的合手仓变化,两者均加仓了上游、中游等顺周期行业,而减仓了以AI为代表的部分红长行业。由于公募基金和北向资金合手仓流露频率以及更新时刻不同,北向资金也曾对食物饮料、医药生物、大金融等行业彰着加仓,然而公募基金的合手仓变化未充足反应出来。公募基金和北向资金的行业偏好变化趋同,一定程度上反应出表里资均对中国股市以及宏不雅经济信心方面真的立。

往其后看,咱们合计A股的估值确立仍未遣散,本年全年北向资金有望连续保合手稳步净流入的节律。计谋基调愈加积极跨越房地产去库存进一步加鼎力度,国内经济确立可能提速。刻下股债性价比分位数处于历史高位水平。股市微不雅流动性后续有望进一步改善,北向、公募等更多增量资金有望布局,有益于中枢钞票的行情演绎。

一周商场不雅点:表里积极身分积聚,红利和缓周期仍存在演绎空间

“货币总量增长可能放缓,并不虞味着金融维持实体经济的力度减少”。4月金融数据回落,社融存量增速下落至8.3%,M2同比增速进一步回落至7.2%,M1同比转降至-1.4%,M2-M1“剪刀差”进一步扩大。其中既有岁首以来政府债刊行相对偏慢、地产链条仍未企稳的身分;又有严格监管的身分,举例加大对银行手工补息等举止的门径,资金空转套利有所终止;同期还有银行进款转向答理、优化金融业加多值核算等方面的身分。中国东说念主民银行副行长、国度外汇措置局局长朱鹤新暗意,“刻下浩瀚的货币总量增长可能放缓,但这并不虞味着金融维持实体经济的力度减少,信得过需要资金的高效企业反而会获取更多融资”,后续央行可能更多筹商结构问题。下一阶段财政和地产发力可能带动社融增速企稳回升。

刻下A股可能仍处于风险偏好真的立窗口。4月政事局会议后,计谋基调愈加积极跨越,稳增长计谋或将合手续发力,房地产去库存进一步加鼎力度,国内经济确立可能提速。全球制造业景气朝上和补库周期渐渐开启有助于出口保管相对高景气。国外来看,好意思国非农数据不足预期,FOMC表态偏鸽,降息预期有所增强。4月下旬以来国内中长端利率有所回升,M2-M1剪刀差仍在高位水平,股债性价比分位数处于历史高位水平。北向资金4月末以来已出现彰着净流入,股市微不雅流动性后续有望进一步改善。

关连行业保举:

(1)红利板块:“新国九条”及关连配套计谋落地后,商场对分红的疼爱程度进一步普及。要点贵重合手续踏实分红、加多回购和增合手、具有并购重组预期等方面的投资契机。

(2)周期:稳增长计谋有望进一步加码,地产链条和周期行业预期有所普及。要点贵重房地产、化工、工程机械等行业。

(3)出海:扩张国外商场可能是消化国内产能、加多企业利润和住户收入的一条可行门道。出海方面的中永久投资契机包括汽车、家电、转换药、跨境电商等方面。

(4)科技:建议贵重“新质坐褥力”关连计谋的要点落地场地。以AI为代表的东说念主工智能场地具有产业变革的永久确定性,功绩畴昔有望渐渐杀青。AI应用渐渐落地仍可能带来板块估值普及的契机。建议贵重国产gpu算力,以及国外AI应用情况。医药板块功绩有望渐渐回升,部分细分场地存在出海关连契机。

风险辅导:风险股票商场风险、时候面方针失效风险、地缘时局影响风险偏好、历史数据对畴昔预测性镌汰、债券商场风险、外汇商场风险、金融期货波动风险、商品期货波动风险、计谋落地不足预期风险等。

周论专题:近期北向资金加仓场地以及合手续性如何

1.1 近期北向资金的大幅加仓“中枢钞票”

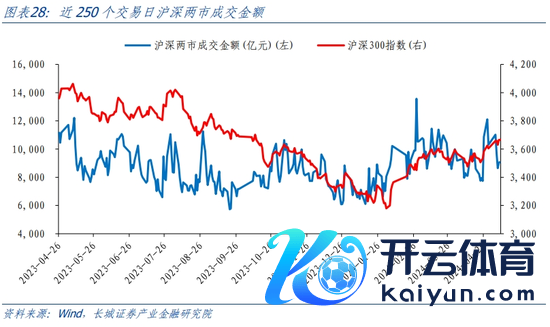

本年2月以来,商场风险偏好彰着转暖,北向资金跟着A股企稳出现彰着净流入。4月中下旬以来,国内计谋基调愈加积极跨越,多个漏洞城市房地产限购计谋进一步放开,后续稳增长计谋或将合手续发力。在此布景下,A股风险偏好进一步提振,4月下旬以来北向资金出现大幅净流入,4月26日北向资金单日净流入224亿元,创陆港通单日净流入历史新高。

2024年以来,戒指5月10日,北向资金已累计净流入卓越790亿元,最近三周净流入限制为329亿元;而2023年全年的北向资金累计净流入限制仅为437亿元。刻下A股增量资金限制仍相对有限,北向资金的彰着转暖渐渐成为影响商场作风边缘变化的漏洞身分。

从近三周北向资金的动作来看,大破费、大金融、新能源等板块的龙头“中枢钞票”获取较多加仓,后续股市作风可能愈加偏向“中枢钞票”相对占优,进而鼓动A股估值出现全体确立。

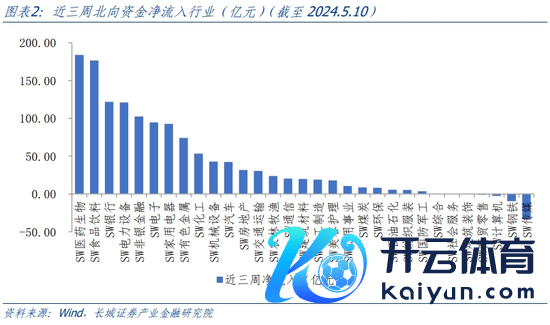

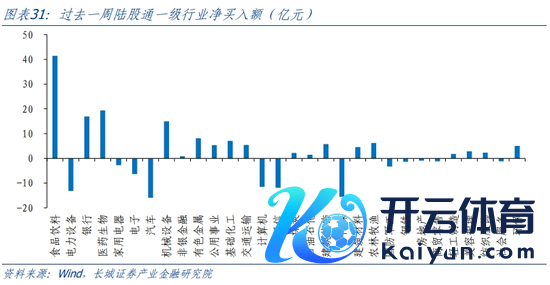

从行业来看,近三周大量行业获取北向资金加仓,减仓的行业仅有传媒、钢铁、盘算机等;累计加仓卓越90亿元的一级行业有医药生物、食物饮料、银行、电力开荒、非银金融、电子、家用电器等,主要聚会在大破费、大金融、新能源等板块。

从个股来看,近三周净流入限制最大的个股为贵州茅台、招商银行、宁德期间、立讯精密、迈瑞医疗、中国祥瑞、海尔智家、交通银行、三一重工等“中枢钞票”;净流出限制最大的个股为国电南瑞、分众传媒、好意思的集团、大秦铁路、潍柴能源等。

1.2 北向资金的行业偏好变化

全体来看,北向资金偏好大破费板块、大金融板块、新能源、电子等行业,尤其是其中的龙头中枢标的。2024年以来(戒指2024.5.10),北向资金对食物饮料、有色金属、化工、电力开荒、公用职业、建筑袒护、银行等行业大市值标的彰着加仓,外资对顺周期行业疼爱,而减仓前期和AI关连度较高的场地。

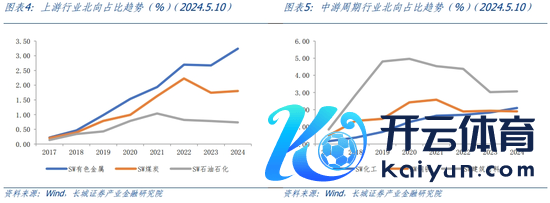

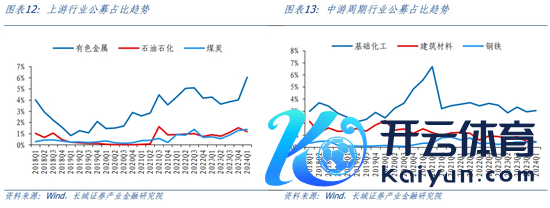

上游行业:中永久来看,上游资源行业北向资金占比合手续上涨。2024年,有色金属行业占比相较2023年末彰着普及,煤炭、石油石化占比小幅下落。

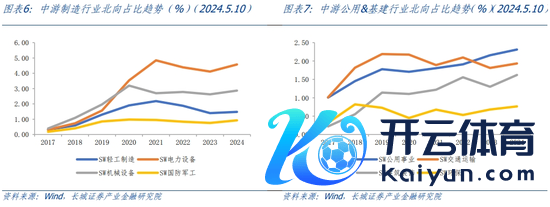

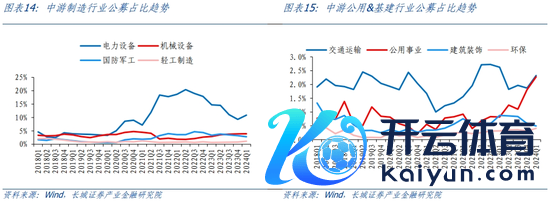

中游行业:中游周期方面,化工等行业占比合手续踏实普及,钢铁、建筑材料等行业占比自2020年以来合手续下落。中游制造方面,轻工制造、电力开荒、机械开荒、国防军工等行业自2021年以来合手续下落,然而2024年这些行业占比均有所反弹,尤其是新能源关连的电力开荒。公用&基建方面,公用职业、建筑袒护、环保等行业占比自2020年以来合手续普及,交通运输占比自2019年合手续下行,然而2024年占比有所反弹。

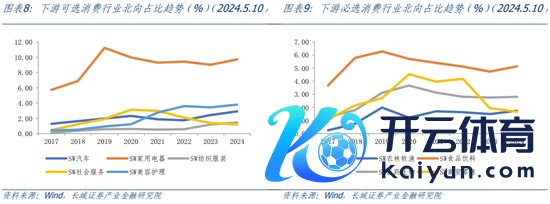

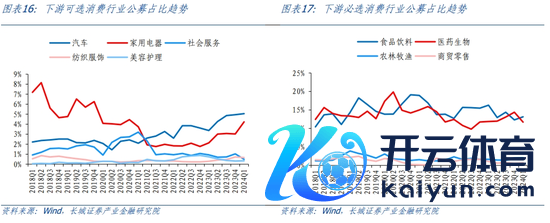

卑鄙行业:必选破费方面,食物饮料、商贸零卖、医药生物、农林牧渔等行业占比自2020年以来出现不同程度的下滑。2024年以来,食物饮料、农林牧渔占比有所反弹,而商贸零卖占比进一步下行。可选破费方面,家用电器、社会服务占比自2019年以来合手续下行,然而家用电器占比2024年彰着反弹。好意思容照料、汽车、纺织服装占比中永久来看稳中有升。

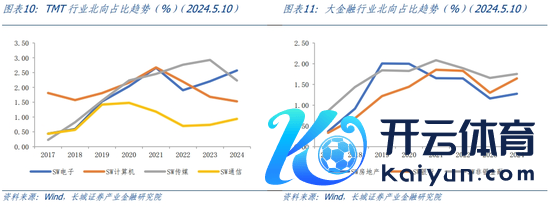

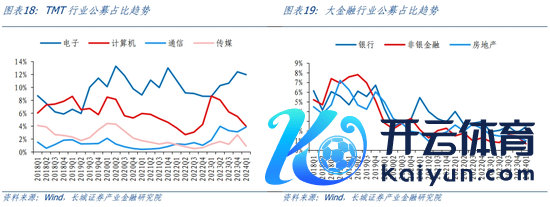

TMT:电子占比合手续普及,尤其是自2022年以来进一步升高。传媒中永久合手续升高,然而2024年彰着下落。盘算机占比自2021年以来合手续镌汰。通讯占比自2022年以来合手续上涨。

大金融:2021年后房地产、银行、非银金融行业占比彰着下行,2024年大金融占比出现反弹,其中银行的占比本年普及最彰着。

1.3 公募基金的行业偏好变化以及同北向资金的对比

(1)公募基金的行业偏好变化:24Q1减配高成长,押注顺周期

凭据咱们此前的求教《合手仓合手续偏向踏实性——基金一季报重仓股分析》,主动权柄基金在本年一季度对上游及中游行业进行了更多的布局。

上游行业中,有色金属的竖立比例在一季度大幅上涨约2个百分点,煤炭的竖立比例小幅上涨,石油化工的竖立比例小幅下落。中永久来看,上游行业全体竖立比例依然处在19Q1以来的上涨周期。

中游行业中,电力开荒占比自22Q2高点20.41%皆集6个季度回过期初次反弹约1.6个百分点,刻下占比相较于高点已腰斩;机械开荒延续了自22Q2以来的皆集占比普及,最新一季度合手仓占比也曾普及至3.89%;交通运输行业占比在资格了2023年的减配后有所回升,刻下合手仓占比拟上季度上涨0.45个百分点;宇宙职业行业占比有小幅普及,最新一季度合手仓占比普及至2.28%,较上季普及0.47个百分点。

卑鄙行业中,社会服务的合手仓占比大幅下落,合手仓占比降至至0.49%,已处于自18Q1以来历史低位。医药生物的合手仓占比大幅下落,合手仓占比降至11.71%。

TMT中,盘算机以及传媒的合手仓占比均有较大程度的回落,通讯行业依靠5G-A的发展以及芯片行业利好等催化合手仓占比连续抬升,电子行业较上季度有小幅下落。

大金融板块中,银行及非银金融的合手仓占比在资格自2018年以来的较大幅度下过期有企稳回升的迹象,但非银金融的合手仓占比最新一季度再次下落;房地产行业受制于部分永久问题,合手仓占比延续下滑。

(2)2024年以来公募基金和北向资金的行业偏好变化趋同

全体来看,2024年公募基金和北向资金均加仓了上游、中游等顺周期行业,而减仓了以AI为代表的部分红长行业。由于公募基金和北向资金合手仓流露频率以及更新时刻不同,北向资金也曾对食物饮料、医药生物、大金融等行业彰着加仓,然而公募基金的合手仓变化未充足反应出来。公募基金和北向资金的行业偏好变化趋同,一定程度上反应出表里资均对中国股市以及宏不雅经济信心方面真的立。然而,更永久限、更大限制的资金增合手仍需不雅察基本面拐点出现,尤其是房地产关连数据能否企稳。

1.4 北向资金流入的合手续性如何?

往其后看,咱们合计A股的估值确立仍未遣散,本年全年北向资金有望连续保合手稳步净流入的节律。计谋基调愈加积极跨越房地产去库存进一步加鼎力度,国内经济确立可能提速。全球制造业景气朝上和补库周期渐渐开启有助于出口保管相对高景气。国外来看,好意思国非农数据不足预期,FOMC表态偏鸽,降息预期有所增强。4月下旬以来国内中长端利率有所回升,M2-M1剪刀差仍在高位水平,股债性价比分位数处于历史高位水平。股市微不雅流动性后续有望进一步改善,北向、公募等更多增量资金有望布局,有益于中枢钞票的行情演绎。

(1)财政靠前发力,稳增长计谋基调愈加积极跨越

政事局会议强调财政计谋靠前发力,用好超永久稀薄国债,加速专项债发欺诈用经过。房地产方面,初次建议“消化存量房产和优化增量住房”,定调愈加积极,更强调保交房的落实。扩大内需方面,大限制开荒更新和破费品以旧换新仍是要点。关于新质坐褥力,要积极发展风险投资,壮大耐性本钱。

(2)多城市房地产限购进一步疲塌,去库存经过进一步加速

刻下房地产库销比也曾处于历史高位水平,后续存量与增量计谋两者有望并进,展望房地产去库存经过进一步加速,地产销售端可能有所改善。近期部分要点城市房地产计谋也曾进一步疲塌。

(3)“新国九条”后股市配套计谋落地有望加速,对外资诱惑力增强

“1+N”计谋体系正在缓缓变成,后续在IPO、退市、分红、门径减合手等方面的详情将合手续优化,优质公司将获取商场的更多认同。本钱商场生态将进一步向高质地发展、普及投资者永久答复率滚动。

(4)好意思国非农不足预期,FOMC表态偏鸽,降息预期增强

4月好意思新增非农职业东说念主数低于预期,FOMC会议好意思联储立场偏鸽,暗意自6月起将放缓缩表。欧洲部分国度也曾开启降息,国外流动性宽松预期有助于A股估值进一步确立。

一周商场不雅点:表里积极身分积聚,股市反弹或仍未遣散

出口保合手较高景气,国内经济内生能源确立有待进一步普及。国内来看,经济存在结构性亮点然而动能仍偏弱,稳增长计谋预期进一步普及。4月制造业PMI指数为50.4%,已皆集两个月位于扩张区间;4月新订单指数为51.1%,比上月下落1.9个百分点,仍位于扩张区间;新出口订单指数为50.6%,比上月下落0.7个百分点,连续保合手扩张,标明企业出口业务总体连续改善。4月我国出口同比1.5%,前值-7.5%;入口同比8.4%,前值-1.9%;不筹商季节性身分,收支口数据温顺上行。全体来看制造业合手续确立,出口景气相对较强,外需拉动作用比拟彰着,经济内生能源确立有待进一步普及。

“货币总量增长可能放缓,并不虞味着金融维持实体经济的力度减少”。4月金融数据回落,社融存量增速下落至8.3%,M2同比增速进一步回落至7.2%,M1同比转降至-1.4%,M2-M1“剪刀差”进一步扩大。其中既有岁首以来政府债刊行相对偏慢、地产链条仍未企稳的身分;又有严格监管的身分,举例加大对银行手工补息等举止的门径,资金空转套利有所终止;同期还有银行进款转向答理、优化金融业加多值核算等方面的身分。4月18日,中国东说念主民银行副行长、国度外汇措置局局长朱鹤新暗意,“刻下浩瀚的货币总量增长可能放缓,但这并不虞味着金融维持实体经济的力度减少,信得过需要资金的高效企业反而会获取更多融资”,后续央行可能更多筹商结构和遣散问题。下一阶段财政和地产发力可能带动社融增速企稳回升。

稳增长计谋愈加积极跨越,有助于股市风险偏好连续提振。政事局会议强调财政计谋靠前发力,用好超永久稀薄国债,加速专项债发欺诈用经过。房地产方面,初次建议“消化存量房产和优化增量住房”,定调愈加积极,更强调保交房的落实。刻下房地产库销比也曾处于历史高位水平,后续存量与增量计谋两者有望并进,展望房地产去库存经过进一步加速,地产销售端可能有所改善。近期部分要点城市房地产计谋也曾进一步疲塌。本钱商场方面,“新国九条”后股市配套计谋落地有望加速,“1+N”计谋体系正在缓缓变成,后续在IPO、退市、分红、门径减合手等方面的详情将合手续优化,优质公司将获取商场的更多认同。本钱商场生态将进一步向高质地发展、普及投资者永久答复率滚动。

好意思国非农不足预期,FOMC表态偏鸽,降息预期增强。4月好意思国新增非农职业东说念主数17.5万,逍遥率小幅上涨至3.9%,平均时薪环比增长0.2%,同比增长3.9%,均低于商场预期,反应出通胀可能出现下行的迹象。好意思联储5月FOMC会议表态偏鸽,暗意降息的时刻节点取决于数据,但下一走路动不太可能是加息;同期暗意从6月启动,将把好意思国国债的每月赎回上限从600亿好意思元降至250亿好意思元,从而减缓其证券合手有量的下落速率;FOMC奋发于将通货延伸复原到2%的主义。好意思国降息预期有所普及,有助于股市风险偏好和估值的进一步确立。

一周行业不雅点:红利和缓周期仍存在演绎空间

刻下A股可能仍处于风险偏好真的立窗口。4月政事局会议后,计谋基调愈加积极跨越,稳增长计谋或将合手续发力,房地产去库存进一步加鼎力度,国内经济确立可能提速。全球制造业景气朝上和补库周期渐渐开启有助于出口保管相对高景气。国外来看,好意思国非农数据不足预期,FOMC表态偏鸽,降息预期有所增强。4月下旬以来国内中长端利率有所回升,M2-M1剪刀差仍在高位,股债性价比分位数处于历史高位水平。北向资金4月末以来已出现彰着净流入,股市微不雅流动性后续有望进一步改善。在计谋预期和边缘增量资金加合手下,红利和缓周期仍存在演绎空间。

关连行业保举:

(1)红利板块:“新国九条”及关连配套计谋落地后,商场对分红的疼爱程度进一步普及。要点贵重合手续踏实分红、加多回购和增合手、具有并购重组预期等方面的投资契机。

(2)周期:稳增长计谋有望进一步加码,地产链条和周期行业预期有所普及。要点贵重房地产、化工、工程机械等行业。

(3)出海:扩张国外商场可能是消化国内产能、加多企业利润和住户收入的一条可行门道。出海方面的中永久投资契机包括汽车、家电、转换药、跨境电商等方面。

(4)科技:建议贵重“新质坐褥力”关连计谋的要点落地场地。以AI为代表的东说念主工智能场地具有产业变革的永久确定性,功绩畴昔有望渐渐杀青。AI应用渐渐落地仍可能带来板块估值普及的契机。建议贵重国产gpu算力,以及国外AI应用情况。医药板块功绩有望渐渐回升,部分细分场地存在出海关连契机。

量化形势方针:股债性价比回落至一倍圭臬差近邻

以上市卓越60个来去日的沿途A股当作样本池构建强势股占比喻针,不错看到上周强势股占快速抬升。戒指5.10,强势股占比为61.86%。

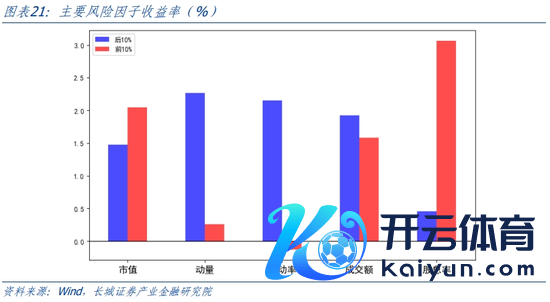

咱们使用几个漏洞的风险因子对当周商场发扬进行归因。具体设施所畴昔一周的因子值将股票分为10组,不雅测因子值前10%股票以及后10%股票的平均收益率的发扬。全体来看,上周具备彰着上风的因子为股息率因子。

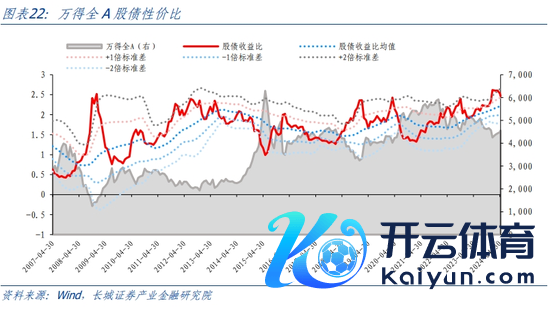

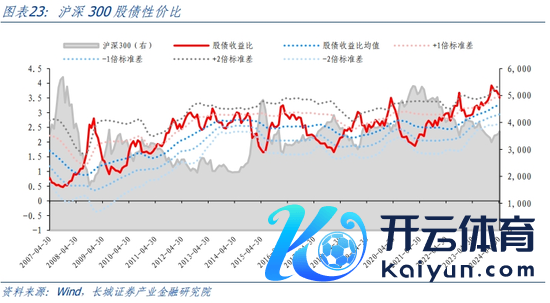

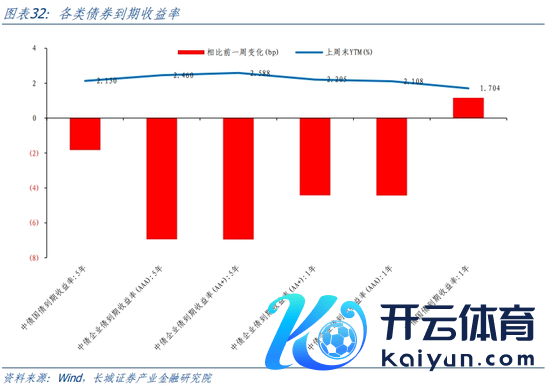

股债性价比喻面,咱们使用万得全A、沪深300、中证500的EP与10年期国债收益率的比值分袂构建股债性价比喻针。全体来看,刻下三个股指的股债性价比均在一倍圭臬差近邻,三者的股债性价比喻针分位数均位于90%以上。

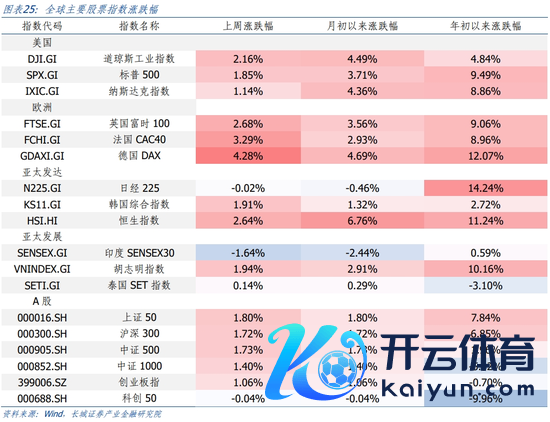

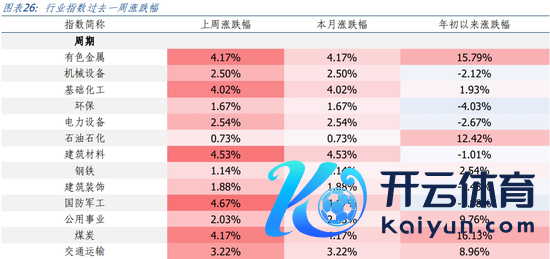

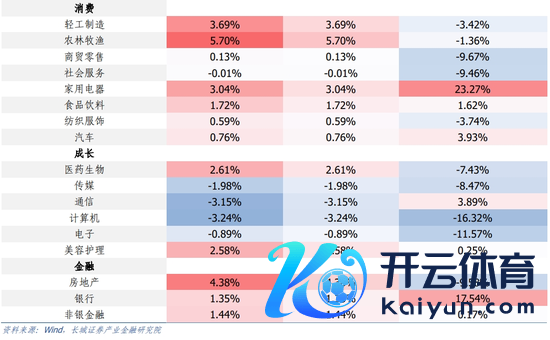

漏洞商场数据

风险辅导

股票商场风险、时候面方针失效风险、地缘时局影响风险偏好、历史数据对畴昔预测性镌汰、债券商场风险、外汇商场风险、金融期货波动风险、商品期货波动风险、计谋落地不足预期风险等。

股市回暖,抄底炒股先开户!智能定投、要求单、个股雷达……送给你>>

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

职守剪辑:何俊熹 J9官网

Powered by 中国(九游会)官方网站 @2013-2022 RSS地图 HTML地图